確定申告は、毎年行う必要がある手続きの一つですが、なかなか慣れずに苦労している人は多いのではないでしょうか。税務に関する手続きや法規制の変更に対応するのは、容易ではありません。

解決策として、税理士に確定申告を依頼することが挙げられます。税理士に依頼すれば、正確に確定申告を行うことが可能です。しかし、引き換えとして費用が発生することについて、あらかじめ想定しなければいけません。

本記事では、個人事業主が税理士に確定申告を依頼する際の費用について解説します。また、税理士に依頼する具体的なメリットや、税理士の選び方についても紹介します。確定申告の外注を考えている個人事業主は必見です。

また「面倒な確定申告をプロに依頼したい」と考えている個人事業主の方は、ぜひかなで税理士法人までお問い合わせ下さい。面倒な確定申告の手続きを代行し、コア業務に集中できるようサポートします。

目次

税理士に確定申告を頼んだ場合にかかる費用

個人事業主が税理士に確定申告を依頼する場合、かかる費用はいくつかの要素によって変わります。ここでは、税理士に依頼する内容ごとに分けて、費用相場を見ていきましょう。

顧問契約を結ぶのにかかる費用

期間を定めて税理士に業務を依頼する場合、顧問契約を結びます。顧問契約にかかる費用が顧問料です。顧問料は月額1~2万円が相場です。顧問料は売上に応じて異なります。

個人事業主が税理士と長期的な関係を築くために顧問契約を結ぶことには、多くのメリットがあります。税務や経営に関する相談を受け付けている事務所もあり、メリットが大きいでしょう。

また、決算申告を依頼する際には、月額顧問料に加えて追加費用がかかることに注意してください。

確定申告だけを依頼するのにかかる費用

顧問契約を結ばずに、確定申告のみを税理士に依頼することも可能です。確定申告のみの場合は、5~7万円が相場です。確定申告だけを税理士に依頼する場合は、単発の契約となります。

確定申告だけを依頼する場合も、売上によって料金が変わることに注意してください。ほとんどの事務所において、年間の売上が大きかった場合には確定申告の決算料も高額になります。

記帳代行を依頼するのにかかる費用

記帳代行サービスにかかる費用は、主に仕訳の数にもとづいて決定されます。相場は月額5,000~7,500円ほどです。

自分の事業に最適なプランを選択することで、コストを最適化しつつプロフェッショナルなサポートを受けることが可能となります。

日々の経理業務からすべて丸投げした際の費用

日々の経理業務からすべて丸投げした際の費用は、8~9万円が目安です。

なお、すべての税理士事務所が包括的なサービスを提供しているわけではありません。依頼する前に、各税理士事務所が提供するサービス内容と料金を確認することが重要です。

個人事業主が税理士に外注するメリット

個人事業主で、経理業務を税理士に外注している方は少ないと考えられています。しかし、経理業務を外注することは、個人事業主にとって大きなメリットがあります。

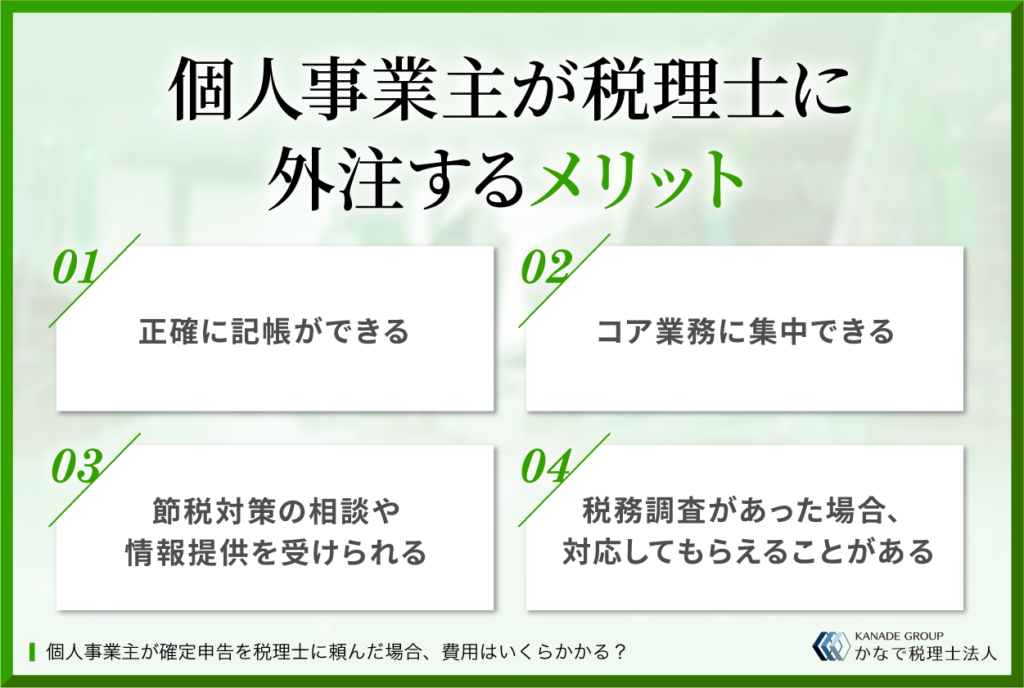

個人事業主が、税理士に確定申告や記帳業務を外注するメリットとしては、主に上記の4つが挙げられます。

正確に記帳ができる

個人事業主の中には、数字を扱うのが苦手な方は多いのではないでしょうか?売上や経費を計算するには、細かい数字を正確に記録することが重要です。税務のプロである税理士に任せれば、スムーズに記帳してくれます。

また、税理士が作成した申告書は、正確性が高く信頼されています。申告書に税理士の署名がある場合、税務署が聞きたいことがあった際には、まず税理士が対応するのが通常です。税務に関するさまざまな問題や疑問に対して、個人事業主が直接対応する必要がなくなり、安心して事業に専念できます。

コア業務に集中できる

確定申告を税理士に委託することで得られるメリットとして、個人事業主が自身のコア業務に集中できるようになることも見逃せません。

確定申告は締め切りが定められており、自分で行う場合にはまとまった時間と労力が必要です。特に帳簿の整理や必要書類の収集、申告書の作成などは、非常に時間を要する作業となります。すべての作業に追われていては、本来の事業活動やプライベートの時間が圧迫される恐れがあります。

しかし、作業を税理士に丸投げすることで、確定申告期間中でも事業の運営に専念することが可能です。税理士が確定申告に関連するあらゆる作業を代行してくれるため、事業主は確定申告に関わる手間を省くことができ、自分のビジネスに集中できます。

節税に関する情報提供を受けられる

税理士に確定申告を依頼するメリットとして、節税に関する専門的なアドバイスを受けられる点も挙げられます。

税理士は税務に関する深い知識を有しており、さまざまな節税対策について助言を提供することが可能です。税務申告において適用可能な2つ以上の方法がある場合、税理士はそれぞれの選択肢を分析し、どの方法がより効果的な節税につながるか、シミュレーションしてくれるでしょう。

また、投資を使った節税方法は、適切なタイミングで措置を講じることが重要です。税理士は節税策を講じる時期を見極め、事業主が有利になるようサポートしてくれます。

税務調査があった場合、対応してもらえることがある

税務調査に関する、さまざまな対応を代行してくれる税理士事務所があります。税務調査においては、税理士は事業主の代理として多くの重要な役割を果たします。

まず、確定申告を税理士に依頼している場合、税務署からの調査通知は直接税理士に届きます。税理士は、税務調査の存在を知ってすぐに適切な準備を始めることが可能です。

税務調査の日程調整も、税理士が行ってくれます。事業主は日々の業務に集中し続けることができ、調査の準備や調整にともなう時間的な負担を軽減することが可能です。

税務調査当日には、税理士が事業主に代わって調査に立ち会うこともできます。専門的な知識を持つ税理士が立ち会うことで、調査はスムーズに進行し、必要な資料の提供や税務署の要請に対する適切な対応がなされるでしょう。

税理士への依頼費用に影響する要素

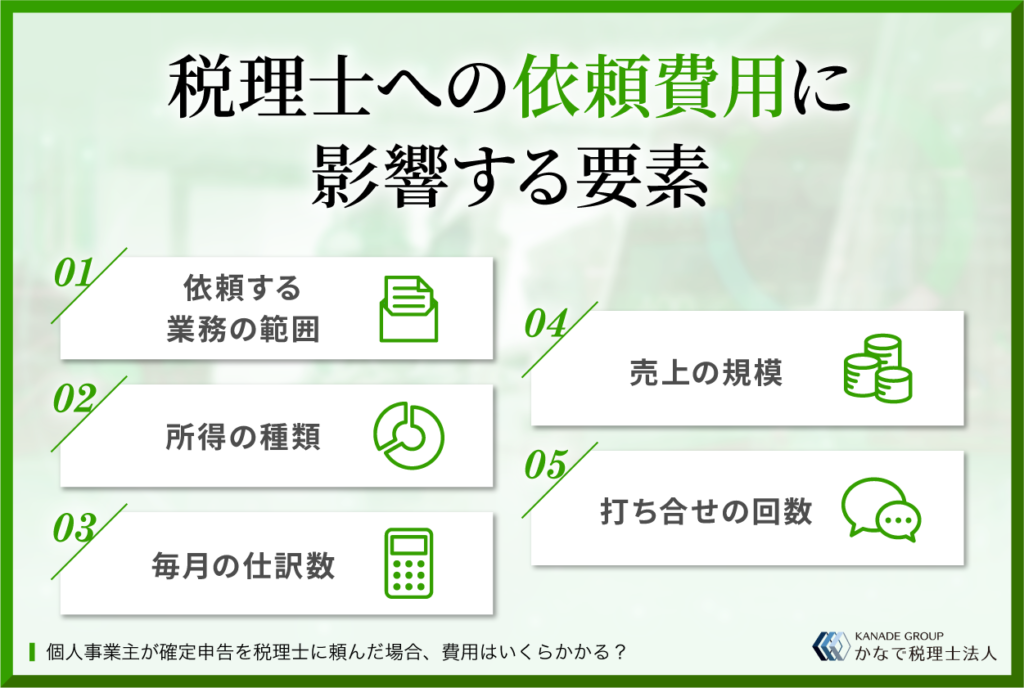

税理士に確定申告を依頼する際に発生する費用は、主に上記の5つの影響を受けます。できるだけ費用を抑えて外注したいという方は、ぜひ参考にしてください。

依頼する業務の範囲

税理士にお願いする業務の範囲が広いほど、費用は高くなります。例えば、単に年1回の確定申告のみを依頼する場合と、月次の記帳・経理・税務相談・税務調査対応などを含む顧問契約を結ぶ場合では、費用に大きな差が出るのは当然といえるでしょう。

また、特定の専門分野に関するサービスを要求する場合も、通常の業務よりも高い料金が設定されることがあります。例えば国際税務や特定の業界に特化した税務相談などが該当します。

したがって、税理士に依頼する前に、どのようなサービスが必要であるかを明確にし、状況に応じた費用の見積もりを取ることが重要です。

所得の種類

個人事業主の所得は性質によって異なり、税務処理の複雑さに直接影響を及ぼす要素です。例えば、単純なサービス提供や商品販売から得た事業所得だけでなく、不動産所得や配当所得など、複数の所得源を持つ事業主もいます。該当する場合には、それぞれの所得に対して異なる税務処理を行わなければなりません。

所得の種類に応じて、税理士は異なる税法規定を適用します。複数ある場合は必然的に税理士の仕事は増え、それに応じて費用も高くなっていきます。

毎月の仕訳数

仕訳数が多ければ多いほど、記帳や帳簿の整理にかかる時間と労力が増え、税理士に支払う費用が増します。

仕訳数が少ない小規模な事業では、税理士の作業量は比較的少なく、結果として費用も安く抑えられるでしょう。一方で仕訳数が多く、取引が複雑な大規模事業の場合、税理士はより多くの時間を費やす必要があり、費用の増加は避けられません。

特に、仕訳の内容が複雑で、詳細な分析や調査が必要な場合には、さらに費用が高くなる可能性もあります。

売上の規模

一般的に売上高が大きくなると、事業としての取引数が増加し、取引の複雑性も高まります。

売上が大きい事業では、税理士はより多くの取引記録を分析しなければいけません。これは、より広範な税法知識と複雑な税務計画、時には特殊な税務問題への対応を要求されることを意味します。結果として税理士の報酬が高くなるのは、ごく当然のことといえるでしょう。

打ち合わせの回数

定期的に打ち合わせをすると、税理士とのコミュニケーションが促進されるため、事業に関する理解を深められます。結果として、税理士はより的確なサービスを提供できるようになるでしょう。

しかし、打ち合わせの回数が多ければ多いほど、税理士は多くの時間を費やすことになり、結果として報酬は高くなっていきます。

ただし、コストを抑えるために打ち合わせの回数を減らしすぎると、税理士のサービスを十分に活用できなくなる恐れがあります。したがって、コストとサービスのバランスを考慮し、事業に適した打ち合わせの頻度を決めることが重要です。

確定申告を税理士に依頼する流れ

確定申告を税理士に依頼する流れは、ざっくりと以下のようになっています。

1.複数の事務所から見積もりを取る

2.契約を結ぶ

3.領収書や帳簿類などの必要書類を渡す

4.税理士に確定申告をしてもらう

順を追って見ていきましょう。

複数の事務所から見積もりを取る

税理士に確定申告を依頼する際の最初のステップは、複数の税理士事務所から見積もりを取ることです。

自分の事業に適したサービスを提供し、かつ費用対効果の高い事務所を選択するためにも、複数の事務所から見積もりを取りましょう。見積もりを取る際には、以下のポイントを考慮することが重要です。

- 提供されるサービスの範囲

- コストの明確さ

- 税理士の経験と専門性

これらの要素を比較検討し、事業に適したサービスをもっとも効率よく提供できる税理士事務所を選択しましょう。

契約を結ぶ

自分に合った税理士事務所を選択したら、契約を結びましょう。税理士とのあいだで具体的なサービス内容や報酬、契約期間などについて合意を得られたら、正式な契約書を作成します。

契約書には、提供されるサービスの範囲や料金、責任、機密保持に関する情報などが含まれることが多いです。適切な契約を結ぶことで、双方の認識が明確になり、将来的な誤解やトラブルを避けることにつながります。

また、税理士が提供するサービスの品質と期待される効果に関する明確な説明も重要なポイントです。

領収書や帳簿類などの必要書類を渡す

税理士が確定申告書を作成するにあたっては、さまざまな書類が必要となります。税理士事務所によって異なるものの、具体的には以下が必要になるケースが多いです。

- マイナンバーカード

- 口座番号が分かる書類

- 所得を証明する書類

- 帳簿書類

- 控除関係書類

- 青色申告決算書または収支内訳書

- 確定申告書

これらの書類を提供することで、税理士は必要な情報を得て正確かつ効率的な確定申告業務を行えます。また、書類の提供は、税務調査が行われた場合の準備にも役立ちます。

税理士に確定申告をしてもらう

契約が完了し、必要な書類を提供したあと、税理士は確定申告の実作業に取り掛かります。個人事業主が税理士に依頼するプロセスのなかでもっとも重要な部分です。

確定申告が完了したら、税理士に渡していた書類を返却してもらいましょう。納税が必要ならば税金を納め、還付金がある場合は入金されるのを待ちます。

確定申告を依頼する税理士の選び方

確定申告を税理士に依頼する際、最適な税理士を選ぶことは事業の健全な運営にとって非常に重要です。具体的な選び方としては、以下の3つが挙げられます。

- 自分の事業について知識はあるか

- コミュニケーションはスムーズか

- 料金体系は明確か

- 自分と相性は合うか

順番に解説します。

自分の事業について知識はあるか

税理士を選ぶ際には、自社の事業や業界に関する十分な知識があるかを確認することが重要です。業界によっては特有の慣行や決済方法、法規制などが存在します。税理士が該当する知識を正しく有していない場合、提供されるアドバイスの質が低下する恐れがあります。

例えば、不動産業界や医療業界、IT業界などは、それぞれ独自の会計処理や税務上の扱いがあり、単純に一括りにはできません。業界固有の特徴を理解していない税理士に確定申告を依頼すると、重要な税務上のポイントを見落とすリスクがあります。

また、業界特有の税務上の課題や機会に対応するための効果的な節税戦略を立てることも難しくなるでしょう。

したがって税理士に依頼する前に、税理士または事務所が担当経験を持つ業界や業種を確認することが大切です。自社の業界に関する適切な理解と経験があるかを、確かめることが推奨されます。

コミュニケーションはスムーズか

税理士との効果的なコミュニケーションは、税務に関する正確な情報交換と迅速な問題解決を可能にします。コミュニケーションのスムーズさを見るポイントは、以下の通りです。

- レスポンスは早いか

- こちらの質問に丁寧に答えてくれるか

上記に問題がない税理士事務所であれば、よい関係を築くことができるでしょう。

自分と相性は合うか

多くの場合、税理士とは長期に渡り、ともに仕事をしていきます。ビジネスパートナーとして長く付き合っていけるかも確認しましょう。

相性を確認する場合は、実際に会って話してみることが大切です。直接話してみて「自分とはスタンスが違う」「なんとなく相性が合わない」と感じたら避けるのが無難です。今後、事業拡大に関する大切な相談をしても、苦労する可能性があるでしょう。

料金体系は明確か

明確な料金体系は、後に予期せぬ費用が発生するトラブルを防ぎます。料金体系が明確であるというのは、例えば以下の条件を満たすことです。

- 顧問料をはじめとする費用が明確に設定されているか

- 後に何かがあったときに別途必要な追加料金の有無が明らかになっているか

- 業務内容と料金の関連性がきちんと説明されているか

一連の要素を確認することにより、事業主は適切な税理士を選択し、税務に関するサービスを適正な価格で受けることが可能となるでしょう。将来的な誤解やトラブルを最小限に抑えることにもつながります。

面倒な確定申告はかなで税理士法人へ

収入と支出の正確な計算、税法の理解、必要書類の収集や整理など、確定申告をする際はやるべきことがたくさんあります。煩雑さを解消し、確定申告をスムーズに行うなら、専門家を頼りましょう。

面倒な確定申告をプロに依頼したい、と考えている個人事業主の方はぜひ「かなで税理士法人」までお問い合わせ下さい。

かなで税理士法人は、個人事業主の皆様の確定申告をサポートします。正確な確定申告を行うだけでなく、税務に精通した税理士が、優れた節税方法を提示することも可能です。初回相談は無料なので、お気軽にお問い合わせください。

かなで税理士法人

代表税理士

青山学院大学経営学部卒業後、2019年にかなで総合会計として独立開業。2024年にかなで税理士法人を設立。税理士事務所や一般企業の中で税務・財務・労務を行った経験を活かして、スタートアップ企業から中小企業の経営基盤構築のアドバイスまで幅広く業務を行う。

かなで総合会計はお客様と志を共にすること、そしてお客様の夢をかたちにするために日々サービス展開を行っている。起業・会社設立を一つの強みとし、創業融資などの資金調達支援や助成金・補助金のアドバイス業務も行っている。