「税理士を変更したいけれど、よい税理士はどのように探せばいいのだろう?」このような悩みを抱えている方は多いのではないでしょうか。

税理士を選ぶ際には、専門性やサービスの範囲など、多くの要素を考慮しなければいけません。相続税に強い税理士もいれば、経営コンサルティングを中心に行っている税理士もいます。

本記事では、税理士を探す方法や選び方、税理士を変更する際の注意点などを、詳しく解説します。

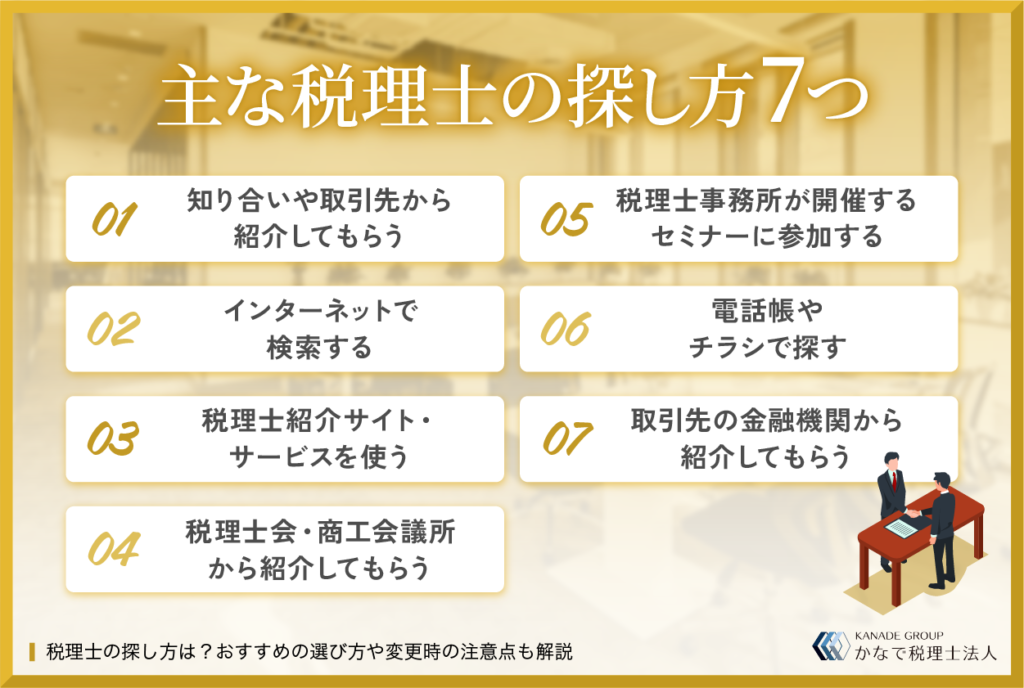

主な税理士の探し方7つ

税理士を探すよい方法として挙げられるのは、以上の7つです。順番に見ていきましょう。

知り合いや取引先から紹介してもらう

知り合いや取引先から紹介してもらうのは、信頼性の高い方法の一つです。大きな利点として、紹介者がすでに税理士の仕事の品質を知っているため、安心して相談を始められることが挙げられます。

紹介を通じて税理士を探すことで、時間と労力を節約できます。自社に合いそうな税理士を見つけて、評判を一から調べる必要がなくなります。税理士の仕事の仕方はもちろん、人柄についても事前に紹介者から聞けるため、安心して依頼できるでしょう。

インターネットで検索する

インターネットで検索するメリットは、時間や場所に縛られずに幅広い選択肢から見つけられる点です。「地域名+税理士事務所」で検索すれば地域を絞った検索が可能です。同様に「業界+税理士事務所」と入力することで、特定の業界に精通した税理士を見つけられるでしょう。

多くのWebサイトには、税理士事務所の詳細な情報や口コミなどが掲載されています。事務所の実績や評判を比較検討するのも簡単です。ただし、インターネットで得られる情報には限界があることを認識しておくべきでしょう。

サイトが古くなっていたり、広告を打っていなかったりしても、実績が豊富な税理士もいます。可能であれば実際に会って話をするか、詳細な資料を請求して、総合的な判断を下すことをおすすめします。

税理士紹介サイト・サービスを使う

税理士紹介サイトやサービスを使えば、利用者が条件を入力するだけで、税理士を見つけられます。

ただし、税理士側がサイト・サービスに、登録料や成約手数料を支払っていることに注意が必要です。多くの税理士紹介サイト・サービスは、税理士が支払う広告費で成り立っています。

また、全ての税理士事務所が登録しているわけではないため、限られた企業の中で判断することになります。登録されていない税理士も存在することを念頭に置くことが重要です。

また、簡単に比較できる価格だけにとらわれるのではなく、業務内容や税理士との相性も考慮する必要があるでしょう。紹介サイトを通じてコンタクトを取る際には、具体的な対応業務をしっかり確認し、最適な税理士を選ぶよう心がけてください。

税理士会・商工会議所から紹介してもらう

税理士会や商工会議所では、定期的に無料相談会を開催しており、参加すると直接税理士と話せます。上手に活用すれば、自社にぴったりの税理士を紹介してもらえるかもしれません。

税理士会や商工会議所から紹介してもらうメリットは、税理士の人柄や専門知識、対応の丁寧さを直接確認できる点です。もし相談会で気に入った税理士が見つかれば、その場で直接依頼することもできます。

ただし、希望する条件で契約できるとは限らないことに注意が必要です。料金や得意分野を必ず確認しましょう。

税理士事務所が開催するセミナーに参加する

税理士事務所は、不定期でセミナーを開催することがあります。参加することで自社に適した税理士を見つけられます。

セミナーを通じて気に入った税理士がいれば、その場で直接依頼を検討することも可能です。

ただし、見込み客を見つけるためにセミナーを開催する税理士事務所が多いことに留意しましょう。セミナー終了後に、営業電話がかかってくることもあります。

電話帳やチラシで探す

昔ながらの方法として、電話帳やチラシを利用して税理士を探すことも可能です。最大のメリットは、地元の税理士事務所を見つけられることでしょう。地域に根差した事務所を探している場合や、インターネットに不慣れな方にとっては、有効な選択肢となります。

しかし、電話帳やチラシでは、サービスに関する情報が限られている点も注意すべきです。詳細にサービス内容を確認したい場合は、直接連絡を取る必要があることを認識しておきましょう。

取引先の金融機関から紹介してもらう

多くの場合、銀行や信用金庫などの金融機関は、自身が信頼を置いている税理士事務所と提携しています。金融機関と繋がりを持っておくことで、信頼できる税理士を紹介してもらえる可能性があります。

金融機関から紹介される税理士は、クオリティの高いサービスを提供してくれると判断して構わないでしょう。また、金融機関を介して税理士を探すことで、税理調べにかかる手間を省けるというメリットもあります。

ただし、金融機関から紹介されたからといって、必ずしも自社のニーズに最適であるとは限りません。したがって、紹介された税理士との初回面談では、自社との相性をきちんと確認する必要があるでしょう。

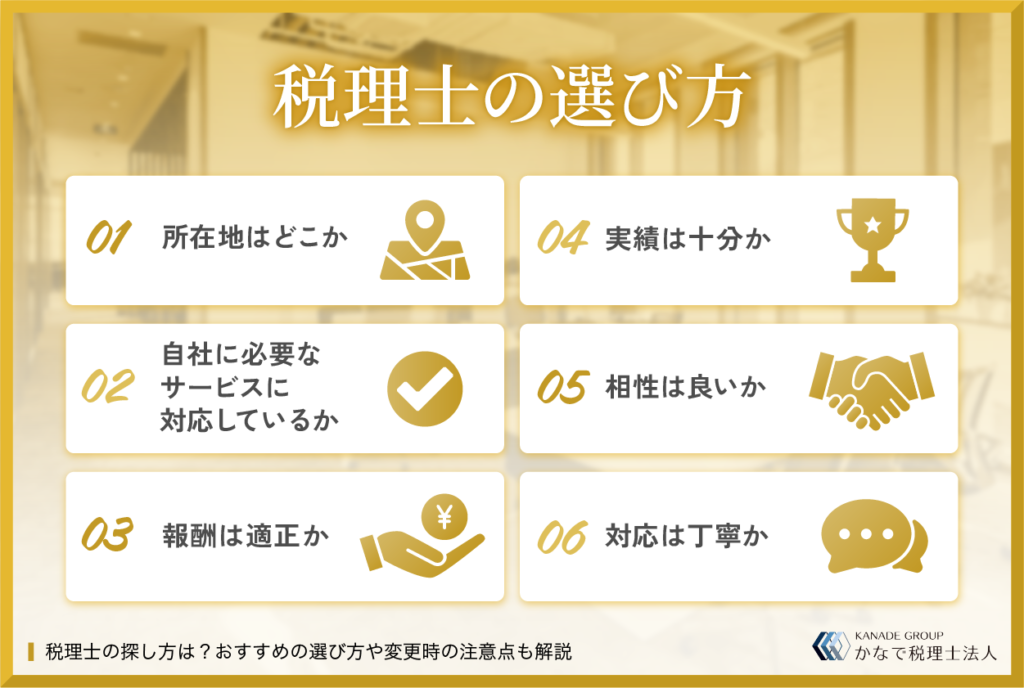

税理士の選び方

適切な税理士を選ぶ際に意識すべきポイントとしては、以上の6つが挙げられます。いずれも大切な要素です。以下の解説を読んで、しっかり把握しておきましょう。

所在地はどこか

できるだけ自社の近くにある税理士事務所を選びましょう。特に顧問契約を結んで定期的に打ち合わせを行う場合、お互いのオフィスや事務所が近いとやり取りしやすくなります。

また、地元の税理士であれば、地域に特化した情報に精通している可能性が高く、自社にとって有益なアドバイスを提供してくれることが期待できます。

とはいえ、近年ではオンラインでの打ち合わせが一般化しています。書類の受け渡しや連絡事項のやり取りもデジタル化が進み、物理的な距離は以前ほど重要ではありません。

「対面での打ち合わせは必要ない」「オンラインで依頼したい」と考える場合には、所在地にこだわる必要はないでしょう。

自社に必要なサービスに対応しているか

税理士に求めるサービスは、会社ごとに異なります。したがって、自社に必要なサービスを提供できるかどうかも、税理士を選ぶ際の重要なポイントです。税理士の主な仕事内容は以下の通りです。

- 記帳代行

- 税務書類の作成

- 納税額の計算や納税の手続き

- 経営コンサルティング

- 資金調達のサポート

- 会社設立のサポート

- M&Aの仲介

業務内容は幅広く、税理士にも得意・不得意があります。自社のニーズに合っていない税理士は、どれほど評判が高くても避けるべきでしょう。

多くの税理士事務所は、対応できる業務の内容や得意分野をWebサイトに記載しています。事前に確認し、自社の要件に最も合致する税理士を選ぶことを心がけましょう。

報酬は適正か

税理士に支払う報酬も、選定の際に考慮すべき重要な要素です。報酬体系は事務所によって異なり、基本サービスだけでなく、税務調査の立会いなどオプション費用も検討事項となります。

報酬は事務所の規模や提供するサービスの範囲、訪問回数や業務の量などによって変動します。自社の予算に合った税理士を見つけることが大切です。

多くの税理士事務所は、Webサイトに具体的な報酬体系を公開しています。事前に確認することで、あとになって予想外の費用が発生するリスクを避けられます。

実績は十分か

税理士が持つ知識やノウハウは、役に立つアドバイスやサポートを提供してもらうための必須条件といえるでしょう。

特に、自社の業界や業種に精通しているか、融資や資金調達を支援した経験があるかといったあたりは重要な指標となります。

税理士の実績を調べるのに手軽な方法は、税理士事務所のWebサイトを参照することです。多くの事務所は、所属している税理士の得意分野や実績を詳しく紹介しています。

また、特定の業界に精通している税理士を指名することもおすすめです。自社のニーズに合った専門性を持つ税理士を選ぶことで、強力な支援をしてもらえる可能性が高まるでしょう。

相性はよいか

専門知識の豊富さや業務執行能力だけでなく、性格などの相性も、仕事の進行に大きく影響します。相性がよければ、スムーズなコミュニケーションや信頼関係の構築が期待できます。将来のビジョンについても、相談しやすいでしょう。

一方で、相性が悪いと仕事の進行に支障をきたすこともあり得ます。したがって、実際に税理士と会って話をし、個人的な相性を確かめることは非常に重要です。相性は、個々の価値観やコミュニケーションスタイルによって左右される要素であることを心得ておきましょう。

対応は丁寧か

信頼できる税理士かどうかを判断する際、社会人としての基本的なマナーやプロとしての姿勢を確認することも忘れてはいけません。経営に関する悩みを相談し、長期的な関係を築いていくためには、税理士の対応が良好であることが欠かせません。

税理士と経営者は、専門的な知識のやり取りだけでなく、人としてのコミュニケーションを通じて仕事を進めていく関係にあります。深い付き合いとなるため、対応の良し悪しは業務の進行に影響を与える可能性が高いと考えるべきでしょう。

可能であれば直接話をして、より深く相手を理解してから契約するか判断することをおすすめします。

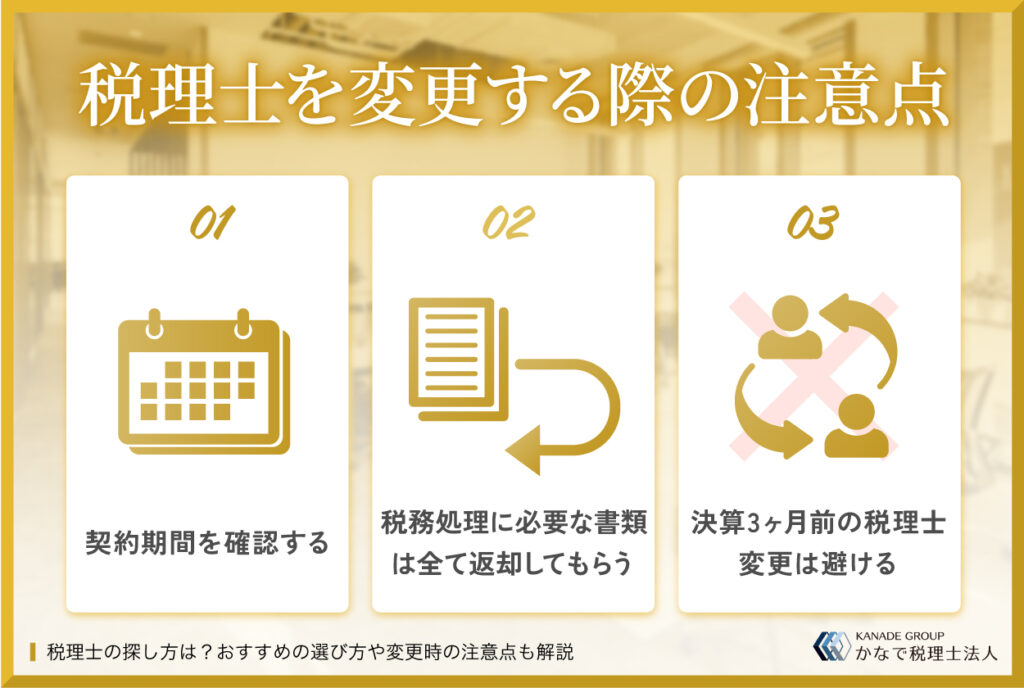

税理士を変更する際の注意点

税理士を変更する際に注意すべきポイントとしては、以上の3つが挙げられます。順番に解説します。

契約期間を確認する

多くの場合、締結された契約書には、契約期間や解除条項などが明記されています。多くの顧問契約は、事業年度の開始から決済日までの1年間とされていますが、もっと長い契約もあります。また、契約が自動更新されるタイプも考えられるでしょう。

上記の要素を考慮し、契約解除する場合はいつまでに連絡するのか把握しておく必要があります。契約書に定められた期間外で解除する場合、違約金が発生するかもしれません。

契約解除を検討する際には、現在の顧問税理士と締結した契約の詳細をよく確認することが肝心です。

税務処理に必要な書類は全て返却してもらう

税理士との契約解除時には、渡していた書類を必ず返却してもらいましょう。返却してもらうべき書類やデータには、以下のようなものがあります。

- 請求書

- 領収書

- 決算書

- 定款

- 登記簿謄本

- 年末調整関連書類

スムーズに解約するためにも、契約時にどの書類を税理士に渡したのか記録しておくことをおすすめします。将来的なトラブルを避け、新しい税理士への移行を迅速に行うためにも重要です。

決算3カ月前の税理士変更は避ける

決算に関する準備や資料の確認は、基本的に3カ月前から始まります。したがってこの時期に入ったら、税理士を変更することは避けておくべきでしょう。正確な損益計算や税金の算出には、税理士が必要です。

現在の税理士に不満があったとしても、決算期の準備が始まる時期に突入したら、変更を控えておくことが望ましいでしょう。

信頼できる税理士をお探しならかなで税理士法人へ

税理士探しは、簡単なものではありません。税理士の専門性や経験、人柄、コストのバランスを考慮し、自社のニーズに最も適したパートナーを見つけ出す必要があるからです。

税理士選びには時間と労力を要することが多く、場合によっては非常に大きな負担となりかねません。信頼できる税理士をお探しの方は、ぜひ「かなで税理士法人」までお問い合わせください。

かなで税理士法人は、幅広い業種のお客様に対して、豊富な知識と深い経験をもって支援してまいりました。税務申告や経理代行はもちろん、資金調達支援、事業計画の策定まで、さまざまなサポートが可能です。

相談は無料となっておりますので、ぜひお気軽にご相談ください。

かなで税理士法人

代表税理士

青山学院大学経営学部卒業後、2019年にかなで総合会計として独立開業。2024年にかなで税理士法人を設立。税理士事務所や一般企業の中で税務・財務・労務を行った経験を活かして、スタートアップ企業から中小企業の経営基盤構築のアドバイスまで幅広く業務を行う。

かなで総合会計はお客様と志を共にすること、そしてお客様の夢をかたちにするために日々サービス展開を行っている。起業・会社設立を一つの強みとし、創業融資などの資金調達支援や助成金・補助金のアドバイス業務も行っている。