「副業でそれなりの収入を得ているけれど、確定申告など税金のことが心配」

そのような悩みを持つ方は多いのではないでしょうか。

近年、副業をする人が急増しており、多くの人々が追加収入を得る方法として本業とは別の仕事をしています。しかし、副業による収入がある場合、税金の扱いについて知識を持っておかなければいけません。

とくに確定申告の必要性があるという理解は、副業をおこなううえで避けては通れない道です。本記事では、副業から得られる収入に対する確定申告の基本、申告が必要になる収入のライン、申告を怠った場合で生じるリスクや罰則について、詳細に解説します。

また、確定申告についてお悩みの方は、ぜひ「かなで税理士法人」までお問い合わせください。かなで税理士法人は、クラウドを駆使した記帳代行サービスを提供しています。ご相談やお見積もりは無料なので、お気軽にお問い合わせください。

目次

確定申告が必要なケース

確定申告が必要となる主なケースは、副業の所得が年間20万円を超えた場合です。20万円という基準は、副業の種類とは関係がありません。たとえばフリーランスの仕事やアルバイトなど、どのような形式の副業収入であっても、20万円という基準が適用されます。

また、2箇所以上から給与を受け取っている場合にも注意が必要です。年末調整がおこなわれていない側の収入については国が把握していないので、自ら確定申告をして税金を納めなければいけません。

20万円以下でも確定申告が必要な場合も

副業所得が20万円以下でも、確定申告が必要になる場合があることに注意してください。たとえば、年収が2,000万円を超える場合には、確定申告は必要となります。

投資や不動産などの所得がある場合にも、所得額にかかわらず確定申告が求められる場合があるので、該当する人は気をつけましょう。

また、特定の控除を受ける場合にも確定申告は必須です。たとえば医療費控除や住宅ローン控除を受けるためには、収入額にかかわらず確定申告をおこなわなければいけません。

一連の控除は、一定の条件を満たす必要があり、適用されれば税金が軽減される可能性があります。

以上のように、確定申告には「税金を支払う」側面と「払いすぎた税金を還付してもらう」側面があることが重要なポイントです。前者は義務であるのに対し、後者は任意ですが、忘れずに申告することが推奨されます。

確定申告をしないとどうなる?

確定申告を必要とするにもかかわらず怠ってしまった場合、無申告加算税や延滞税といった追加の税金が課される恐れがあります。税法にもとづくペナルティであり、税務当局による厳格な規定の一環です。

無申告加算税は、確定申告をおこなうべきであったにもかかわらず、期限内に申告をおこなわなかった場合に課されます。通常、未申告の税額に対して一定の割合で計算された額を支払わなければいけません。

無申告加算税の割合は原則として、納付すべき税額に対して、50万円までの部分は15%、50万円を超える部分は20%と定められています。

延滞税もまた、確定申告にもとづく税金の納付が期限内におこなわれなかった場合に課されるものです。未納の税額に対して日割りで計算され、納付が遅れた日数が長くなるほど支払う税金の額も増加します。

無申告加算税や延滞税は、迅速かつ適切に確定申告をおこない、税金を納付することを促すものです。無申告や納税の遅れは、単に税金の支払いを増やすだけでなく、将来的な信用問題や法的な問題を引き起こす可能性もあるので注意しましょう。

そもそも「確定申告」とは?

確定申告とは、1年間の所得に対して税金を計算し、国に報告する手続きのことです。

日本の税制では、年間を通じて得た所得から必要経費を差し引いた額に対して税金を計算する「所得税」が存在します。所得税の正確な額を計算し、納税するために必要となるのが確定申告です。

確定申告は、個人が年間の所得を自己申告するシステムであり、所得の種類や額によって納税額が異なるため、各個人が正確な申告をおこなわなければいけません。

また、確定申告を通してさまざまな控除や、税制上の優遇措置を適用することも可能です。したがって、確定申告は単に税金を支払うための手続きにとどまらず、適切な税金の計算と納税の実現を目的としたものだといえるでしょう。

所得と収入の違い

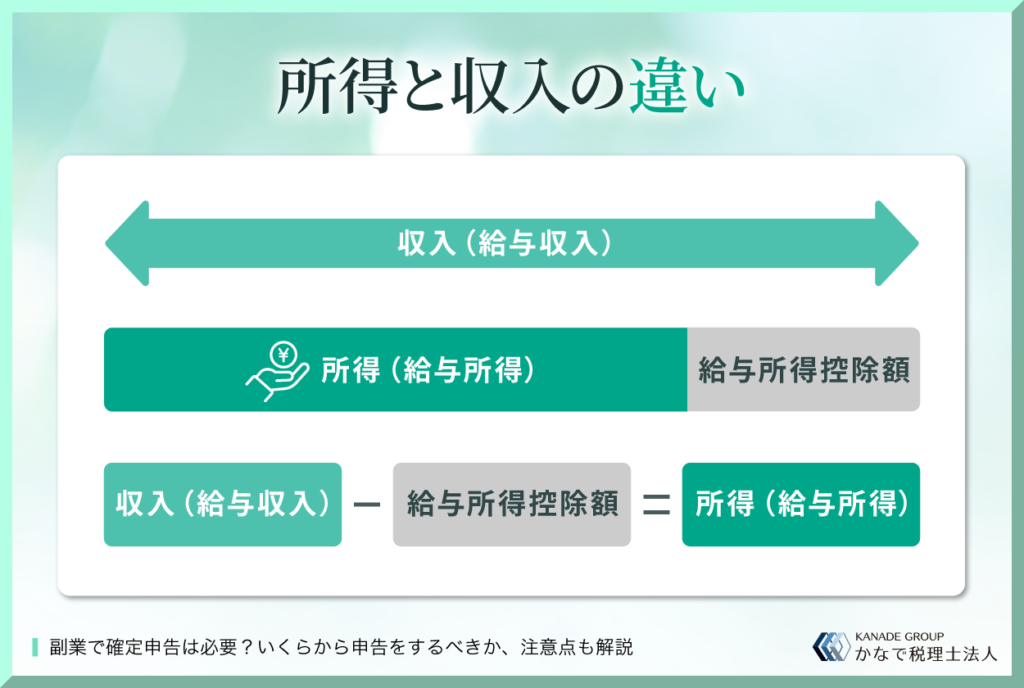

所得と収入はよく混同される用語ですが、税法上では明確な違いがあります。

収入は、仕事やビジネス、投資などから得られるすべての金銭的な入金のことです。給与・賃金・報酬・利益・配当などがすべて含まれます。一方で、所得は収入から必要経費を差し引いたあとの金額を意味するものです。

つまり、所得は収入から経費や控除を引いた「純利益」のようなものであり、税金は所得にもとづいて計算されます。

確定申告の際には、まず収入の総額を計算し、事業経費や給与所得控除、各種税制上の控除を差し引いて所得を割り出さなければいけません。所得にもとづき税金が計算され、確定申告書に記載することになります。

確定申告が必要な理由は?

確定申告が必要とされる理由は、日本の税制が「申告納税方式」を採用しているためです。

申告納税方式とは、納税者自身が年間の所得を計算し、適切な税額を自己申告するシステムを指します。個々の納税者の所得状況に応じた適正な税額を計算するために設計されており、公平な税制の実現が目的です。

申告納税方式が採用されているため、納税者には自分自身の所得を正確に計算し、税金を申告する責任があります。給与所得・事業所得・不動産所得・投資所得など、さまざまな収入源からの所得をきちんと計上しなければいけません。

個人の経済活動や財務状況は多様です。また、国がすべての稼ぎ方を把握しているわけではありません。したがって申告納税方式においては、納税者一人ひとりが自らの所得状況を正確に把握し、適切な税額を算出することが求められています。

確定申告書の作成方法

確定申告書の作成には主に、以下の3つの方法があります。

- 国税庁が提供するオンラインサービス

- 会計ソフト

- 手書き

一つずつ見ていきましょう。

国税庁の「確定申告書作成コーナー」を使う

国税庁が用意した「確定申告書作成コーナー」は、インターネットを利用して確定申告書を作成するための便利なオンラインツールです。

確定申告書作成コーナーを利用すれば、納税者は自宅や職場から簡単に確定申告書を作成し、電子申告による提出が可能になります。

確定申告書作成コーナーの特長は、直感的なインターフェースとガイド付きの手順にあります。ユーザーが必要な情報を順に入力していくだけで、確定申告書を作成できます。

また、所得の種類や控除項目に応じて、必要な情報のみを入力できるため、適切な確定申告書を効率的に作成できるのもポイントでしょう。

ほかにも以下のようなメリットがあります。

- 途中保存が可能

- 過去のデータの蓄積が可能

- 確定申告書以外の書類の作成も可能

- ミスを指摘してくれる

インターネットを日常的に利用している方には、とくにおすすめのサービスといえます。

参考:【確定申告書等作成コーナー】-作成コーナートップ|国税庁

会計ソフトを使う

市販されている多くの会計ソフトは、所得の計算から確定申告書の作成までを一貫してサポートしており、複雑な税務計算を自動化する機能を備えています。手間と時間を節約しながら、正確な確定申告書を作成することが可能です。

会計ソフトは、経費の管理・収入と支出の記録・税金の計算など、多様な機能を提供しています。フル活用することで、自身の経済活動を正確に追跡し、必要なデータを確定申告書に容易に反映させることが可能です。

会計ソフトの中には、e-Taxに対応しているものもあり、作成した確定申告書を直接オンラインで提出できます。紙ベースの書類の準備や郵送、税務署への持参といった手間が省けるので、非常におすすめです。

手書きを使う

確定申告書の用紙を税務署や国税庁のWebサイトから入手し、必要な情報を手書きで記入します。また、税務署や確定申告会場、市区町村の担当窓口や指導相談会場でも入手可能です。

給与所得のみの場合や控除が少ない場合など、比較的単純な税務状況の場合には、手書きでの確定申告が適していることもあります。

ただし、手書きでの申告ではすべての計算を自分でおこなう必要があるため、計算ミスをしないよう十分な注意を払わなければいけません。

参考:【申告書用紙】|国税庁

確定申告に必要な書類

確定申告をおこなう際に必要な書類としては、以下のようなものが挙げられます。

- 確定申告書

- 本人確認書類

- 所得が分かるもの

- 預金口座が分かるもの

いずれも確定申告においては不可欠なものであるため、しっかり揃えておく必要があります。順番に見ていきましょう。

確定申告書

確定申告書は、納税者が年間の所得と税金を計算し、国に報告するための主要な書類です。納税者の個人情報や収入の詳細、控除や経費の情報などが記載されます。

給与所得・事業所得・不動産所得など、さまざまな所得の種類ごとに異なるセクションがあり、納税者は自身の所得に応じて正確に記入することが義務付けられています。

確定申告書の作成には、納税者の収入に関する詳細な情報が必要です。年間を通じて、収入や経費に関する記録をしっかりと管理することが求められます。

本人確認書類

本人確認書類は、確定申告の際に納税者の身元を証明するために必要な書類です。一般的に以下のようなものが使われます。

- 運転免許証

- パスポート

- マイナンバーカード

- 住民基本台帳カード

共通するのは、公的機関が発行した写真付きの身分証明書であるという点です。本人確認書類を提示することで、提出する申告書類が本人によるものであることを証明します。

所得が分かるもの

所得が分かる書類は、確定申告において年間の収入額を証明するために不可欠となります。給与所得の場合には源泉徴収票、事業所得や不動産所得の場合には帳簿や収支内訳書などが必要です。

たとえば給与所得者の場合、源泉徴収票には給与の総額と、すでに源泉徴収された税金の額が記載されています。正確な収入が記載された書類によって、国は納税者の収入を把握し、申告された内容が正しいことを確認します。

預金口座が分かるもの

確定申告の際には、預金口座に関する情報が必要な場合もあります。とくに税金の還付を受ける予定のある納税者にとって重要です。還付金が発生した場合、税務当局は指定された預金口座に直接金額を振り込むため、正確な口座情報の提供が不可欠です。

預金口座が分かる書類としては、通帳のコピー・銀行が発行する口座情報が記載された書類・オンラインバンキングの口座概要ページのプリントアウトなどがあります。口座名義人の名前・口座番号・支店名などの情報が含まれていることがポイントです。

登録する口座情報は、確定申告をおこなう本人名義のものでなければいけません。還付金の振込先が納税者本人であることが、きちんと保証されている必要があるからです。また、口座情報は最新のものであることが重要であり、変更があった場合には速やかに更新した情報を提供しなければいけません。

確定申告には2種類ある

確定申告には「青色申告」と「白色申告」の2種類の形式が存在します。所得の計算方法や、利用できる控除の種類が異なり、それぞれに長所と短所があるので、きちんと使い分けることが大切です。

以下で両者の特徴を具体的に見ていきます。

税負担が軽くなる「青色申告」

青色申告は、税負担を軽減できるのが特徴の申告方法です。青色申告を選択すると、多くの税制上の優遇措置を受けることが可能となり、結果として税金が軽減されることがあります。

特長として挙げられるのは、最大65万円の特別控除です。ほかにも、赤字を繰り越すことができたり、身内を従業員として雇ったときの給料を控除できるなどのメリットもあります。

青色申告をおこなうためには、事前に税務署への届出が必要です。また、帳簿の正確な記録と保管が求められます。複式簿記にもとづく正確な帳簿の作成が義務付けられています。

青色申告は、複雑な会計処理をともなうため、会計に関する基本的な知識が必要です。しかし、適切に利用すれば節税効果が期待できます。

手続きがシンプルな「白色申告」

白色申告は、比較的手続きがシンプルなことが特長です。白色申告では、青色申告のような複雑な帳簿の記録や簿記知識は必要とされず、単式簿記に基づいたシンプルな記録で申告を行います。

白色申告を選択した場合、納税者は収入と支出を記録し、差額を所得として申告します。青色申告で利用できる特別な控除や税制上の優遇措置は受けられません。代わりに、帳簿の作成や申告の手続きが簡素化されています。

事業者として青色申告の届出をしなかった場合、自動的に白色申告による確定申告をおこなうことになる点に注意しましょう。

参考:No.2080 白色申告者の記帳・帳簿等保存制度|国税庁

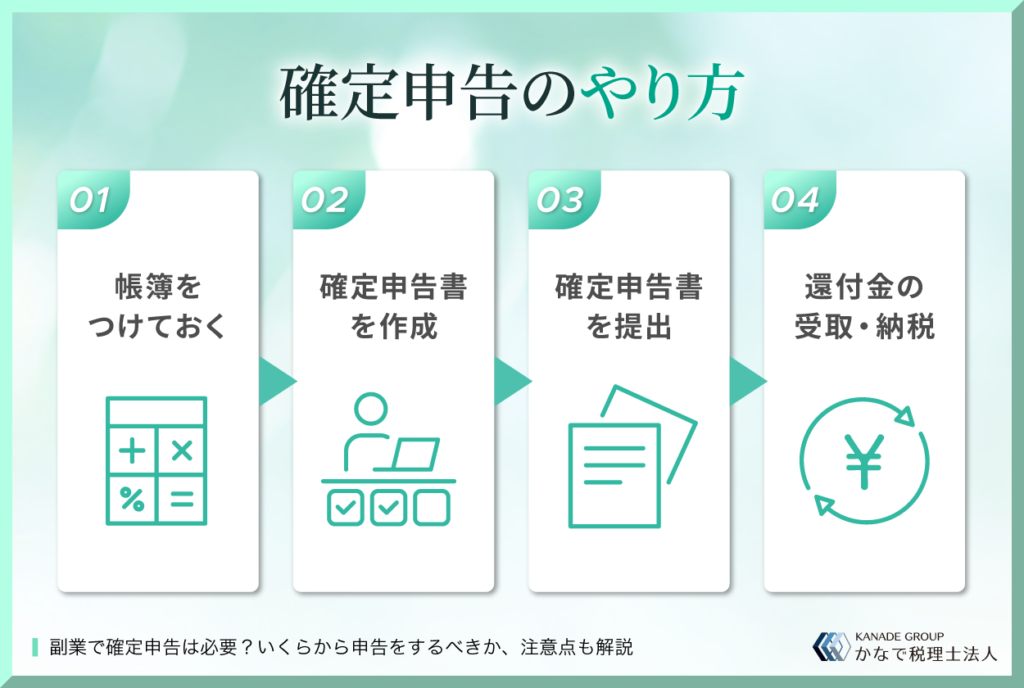

確定申告のやり方

確定申告の具体的なプロセスは、以下の通りです。

1.帳簿をつけておく

2.確定申告書を作成する

3.確定申告書を提出する

4.還付金を受け取る・納税する

順番に解説します。

帳簿をつけておく

帳簿の作成は、確定申告をおこなう際に非常に重要な要素です。すべての収入と経費を正確に記録することが求められます。

帳簿には、事業に関連する収入のすべてと、事業の運営に必要な経費の詳細を記録しなければいけません。帳簿の正確性を維持することは、不正確な申告による問題を避けるためにも重要です。きちんと保管しておくことで、税務調査がおこなわれた場合にも、事業の収入と経費を適切に証明できるでしょう。

確定申告書を作成する

確定申告書の作成は、1年間の所得と支出をまとめ、適切な税額を計算し報告する重要なプロセスです。収集した収入と経費の情報をもとに所得税を計算し、ミスのない確定申告書に仕上げなければいけません。

確定申告書を提出する

確定申告書の作成が完了したら、税務署に提出しなければいけません。提出方法としては、郵送で送る方法やe-Taxを利用する方法の3つがあります。

郵送の場合、作成した確定申告書と必要な書類を揃えて、所定の期間内で税務署に提出しましょう。

e-Taxを利用する場合には、納税者はインターネットを通して確定申告書を提出できるため、書類の郵送や税務署への持参は不要です。

参考:スマホとマイナンバーカードでe-Tax!|令和4年分 確定申告特集(本番編)

還付金を受け取る・納税する

最後に、計算された税額に基づいて、税金を納付したり、還付金を受け取ったりします。還付金が発生するのは、前払いまたは源泉徴収された税金が実際の税額よりも多い場合です。

たとえば、給与所得者が適用可能な控除を受けた結果、実際の所得税が前払いされた税金より少なくなったのであれば、差額が還付されます。

副業や確定申告に関するよくある質問

ここでは、副業や確定申告に関するよくある質問に回答していきます。

副業が会社にばれたくないときはどうする?

副業によって所得が増えると、住民税が増額されます。これにより会社に副業をしていることがばれる可能性があるのです。

住民税額が増えたことを会社に知られないようにするためには、確定申告の際に「住民税に関する事項」の項目で「自分で納付」を選択しておきましょう。

副業の所得が20万円以下でも住民税の申告は必要?

副業の所得が年間20万円以下である場合、所得税に関しては確定申告の必要は通常はありません。しかし住民税に関しては状況が異なり、副業所得が20万円以下であっても申告の必要性が生じます。

住民税には「副業所得が20万円以下であれば支払わなくてもよい」といったルールが存在しないため、地方自治体が収入状況を把握できていなければならないからです。

確定申告をした場合には、住民税申告書の提出は必要ありません。一方で、副業所得が20万円以下で確定申告をしなかった場合には、代わりに住民税申告書の提出が必要となります。

確定申告についてお悩みなら、かなで税理士法人へ

正確に確定申告をおこなうためには専門的な知識が必要となります。確定申告についてお悩みの方は、ぜひ「かなで税理士法人」までお問い合わせください。

かなで税理士法人は、確定申告に関するあらゆる問題に対応する専門家が在籍しています。個々の相談者様の状況に合わせた、最適なアドバイスとサポートを提供することが可能です。

また、節税対策や経営相談についても承ります。ご相談はLINEやChatwork、メールで受け付けております。確定申告でお悩みの方は、ぜひご相談ください。

かなで税理士法人

代表税理士

青山学院大学経営学部卒業後、2019年にかなで総合会計として独立開業。2024年にかなで税理士法人を設立。税理士事務所や一般企業の中で税務・財務・労務を行った経験を活かして、スタートアップ企業から中小企業の経営基盤構築のアドバイスまで幅広く業務を行う。

かなで総合会計はお客様と志を共にすること、そしてお客様の夢をかたちにするために日々サービス展開を行っている。起業・会社設立を一つの強みとし、創業融資などの資金調達支援や助成金・補助金のアドバイス業務も行っている。