「確定申告をすべきというのは分かっているけど、もししないとどうなるのだろう?」このような疑問を抱いたことのある人は、多いのではないでしょうか。

確定申告は、税務上の義務を果たすための重要な手続きです。年間を通じて得た所得にもとづいて適切な税金を計算し、国に対して申告するプロセスを指します。

重要なプロセスであることは明白ですが、もし確定申告を怠った場合、事業主にどのような影響が及ぶのでしょうか。本記事では、確定申告をしなかった場合にどのようなことが起きるのか、具体的にどのような罰則を受けるのかについて、具体的に解説します。

また、確定申告についてお悩みの方は、ぜひ「かなで税理士法人」までお問い合わせ下さい。かなで税理士法人は、会計の専門家として、皆様の状況に合わせて適切なサポートを提供しています。初回相談は無料となっておりますので、ぜひお気軽にご相談下さい。

目次

確定申告が必要な主なケース

確定申告は、特定の状況や所得の金額に応じて必要となる場合があります。具体的には、以下のような場合について考えなければいけません。

- 給与所得者で特定の条件に当てはまる場合

- 事業所得を得ている場合

- 公的年金を受け取っており、特定の条件に当てはまる場合

- 退職所得があり、源泉徴収されていないものがある場合

給与所得者で特定の条件に当てはまる場合

通常の場合、給与所得者は源泉徴収されているため、確定申告は必要ありませんが、特定の条件に該当する場合は例外的に必要となります。よくあるケースを以下で見ていきましょう。

【給与などが2,000万円を超える場合】

所得税や復興所得税の精算がされないため、確定申告が求められます。

【給与を1ヶ所から受け取っていて、その給与の全部が源泉徴収の対象で、ほかからの所得が20万円を超える場合】

単一の勤務先から受け取っている給与とは別に、所得(給与所得や退所所得を除く)の合計が年間20万円を超える場合、確定申告が必要になります。

【複数の勤務先から給与を受け取っていて、年末調整されなかった給与とほかの所得の合計が20万円を超える場合】

複数の収入源からの所得に対して正確な税額を算出するため、確定申告が必要です。

【同族会社の役員や親族で、給与以外の所得がある場合】

自分が同族会社の役員で、その同族会社から給与以外に不動産の賃料などを受け取っている場合は、その所得金額が20万円以下でも確定申告をしなければいけません。

事業所得を得ている場合

基本的に、個人事業主やフリーランスとして活動している人々は、自身の事業から得られる収入に対して確定申告を行わなければいけません。

事業所得者は、年間の収入と支出を正確に記録し、税法にもとづいて適切な税額を算出しましょう。

公的年金を受け取っており、特定の条件に当てはまる場合

公的年金を受け取っている人は、確定申告が必要な場合とそうでない場合があります。

公的年金等にかかる雑所得の金額から、所得控除を差し引いて残額がある場合は、確定申告が必要です。ここでいう所得控除とは、基礎控除や配偶者控除など、税法にもとづいて設定された控除を指します。

ただし、公的年金等の収入金額が400万円以下であり、かつ、全部が源泉徴収の対象となる場合には、所得税等の確定申告は必要ありません。

退職所得があり、源泉徴収されていないものがある場合

退職所得に関しても、特定の条件下で確定申告が必要となるケースがあります。退職所得とは、退職時に支払われる退職金やそれに類する所得のことです。通常の給与所得とは異なる取り扱いがなされます。

例えば外国企業から受け取った退職金など、源泉徴収されないものがある場合、確定申告が必要です。受け取った退職金に対して自ら税金を計算し、確定申告を通して納税しなければいけません。

ただし、公的年金等の収入金額が400万円以下であり、かつ全部が源泉徴収の対象となる場合には、所得税等の確定申告は必要ありません。

退職所得に関する確定申告は、退職時の経済的な変動を考慮するうえで重要です。退職金の受け取り方や金額、源泉徴収の有無などによって確定申告の必要性が異なります。個々の状況をよく理解し適切な手続きを行うことが求められます。

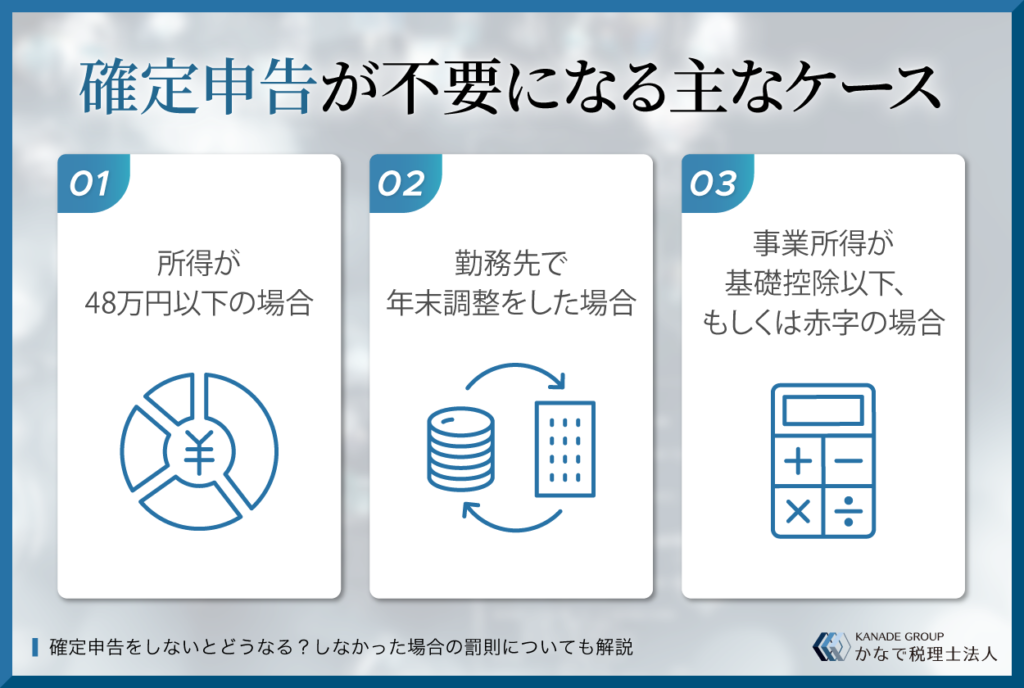

確定申告が不要になる主なケース

確定申告は特定の状況において必要となりますが、一方で同様の状況下でも不要となるケースも存在します。具体的には以上のようなケースです。

所得が48万円以下の場合

所得が48万円以下の場合、確定申告は一般的に必要ありません。誰でも受けられる基礎控除の金額が48万円だからです。基礎控除とは、所得税を計算する際に所得金額から差し引かれる金額のことで、すべての納税者に適用されます。

基礎控除の規定があるために、年間の総所得が48万円以下の場合、所得税が発生しません。したがって確定申告を行う必要がなくなります。例えば、アルバイトやパートタイムの仕事で年間の所得が48万円以下である場合や、その他の収入源からの所得が48万円の範囲内である場合が該当します。

しかし場合によっては、確定申告を行うことで税金の還付を受けられることもあるため、状況に応じて適切な判断をすることが重要です。例えば、源泉徴収票に記載された所得税が実際に発生する税額より多い場合、確定申告をすることで過払い税金を還付してもらえます。

参考:No.1800 パート収入はいくらまで所得税がかからないか|国税庁

勤務先で年末調整をした場合

会社勤めの人・パート・アルバイト・派遣労働者など給与を受け取っている人々は、原則として勤務先で年末調整が行われることが多いため、個別に所得税の確定申告を行う必要がありません。

年末調整では、年間を通じての給与所得に対する所得税が計算され、適切な税額が調整されます。年末調整のプロセスを経ることにより、多くの給与所得者は、所得税の確定申告を行う必要がなくなります。

事業所得が基礎控除以下、もしくは赤字の場合

個人事業主やフリーランスとして活動している人で、収入から経費を差し引いたあとの事業所得が年間48万円以下の場合、所得税の確定申告は原則として必要ありません。

ただし、赤字の場合であっても青色申告事業者なら、確定申告をするメリットは大きいです。青色申告事業者なら、赤字の繰越、繰戻しができるためです。

数多くのメリットがあるため、多くの場合においては、確定申告の義務を把握したうえで青色申告をすることが推奨されます。

確定申告はいつまでに行う?

確定申告は原則として毎年、2月16日から3月15日までに行わなければいけません。期限内に、前年の所得に関するすべての情報を含む確定申告書を税務署に提出し、必要に応じて所得税を納付する必要があります。

延納制度を利用する場合、確定申告の期限は5月31日までに延長されます。延納制度とは、特定の条件下で納税者が税金の納付を遅らせることができる制度です。制度を利用することで、納税者は確定申告の期限後も税金を納付できます。

期限を過ぎても確定申告は必要

確定申告の期限を過ぎてしまった場合でも、確定申告は必要です。

期限後に確定申告を行うときには、本来納めるべき税金に加えて延滞税などのペナルティが発生することがあります。しかし、ペナルティが発生するからといって申告を避けるべきではありません。確定申告を完全に怠ると無申告とみなされ、さらに重いペナルティが課せられる恐れがあるからです。

確定申告に関する罰則

確定申告の違反には、いくつかの段階的な罰則が存在します。納税者が期限内に確定申告を行わない、または適切に税金を納付しない場合、以下のような罰則が適用される恐れがあるため、注意が必要です。

延滞税の発生

所得税の納付において重要なのは、税金を定められた期限内に納めることです。期限までに納税が完了しない場合、延滞税が課せられます。税金の納付が遅れる日数に応じて増加するペナルティです。

延滞税の最高税率は14.6%に設定されています。延滞税の納付期限は確定申告の申告期限と同じであるため、3月15日を過ぎてからの日数に応じて延滞性が増していき、14.6%で上限に達します。

また、期限内に確定申告をして、振替納税ができなかった場合も延滞税が発生します。例えば、預貯金口座の残高不足などが理由で振替ができなかった場合です。残高不足は納税者本人の責任であるため、やはりペナルティを免れることはできません。

参考:延滞税の計算方法|国税庁

無申告加算税の発生

無申告加算税は、期限内に確定申告を行わなかった場合に適用されるペナルティです。確定申告の義務を行った納税者に対して課せられるもので、以下のように計算されます。

| 50万円まで | 15% |

| 50万円を超え300万円まで | 20% |

| 300万円を超える場合 | 30% |

税務署の指摘を受ける前に自ら期限後申告を行った場合、無申告加算税の税率は5%に軽減されます。遅れても確定申告を行う姿勢を示すことによって、ペナルティ軽減が可能です。

過少申告加算税の発生

過少申告加算税は、確定申告で申告や納付した税額が、実際に納めるべき税額より少なかった場合に課せられるペナルティです。

例えば、税務署の調査を受けたあとで修正申告を行ったり、税務署から過少申告の誤りを指摘されたりした場合に、新たに納める税金に加えて、過少申告加算税が課されます。

過少申告加算税の基本的な税率は、新たに納める税金の10%です。ただし、新たに納める税金が当初の申告納税額と50万円のいずれか多いほうを超える場合、超えた部分については税率が15%になります。

重加算税の発生

重加算税は、税法上特に重大な違反行為に対して課せられるペナルティです。納税者が納めるべき税金を意図的に隠蔽する行為や、虚偽の申告をした場合に適用されます。

例えば、期限内に確定申告を行っても、帳簿の改ざんや虚偽の申告など、意図的な不正行為があった場合には、重加算税の対象となる可能性があるでしょう。改ざんや虚偽申告は、単に申告期限を過ぎたなどの行為とは異なり、極めて悪質であるとみなされるからです。重加算税が適用される場合、本来納めるべき税額の35%が課されます。

また、過去5年以内に無申告加算税または重加算税を課されたことがある場合、それぞれ10%がさらに加算される可能性があることに注意して下さい。

重加算税が課されたにもかかわらず追徴課税を納付できない場合、財産の差し押さえなどの措置が取られる恐れがあります。また、繰り返し重加算税を課されるなど、特に悪質なケースでは刑事罰が課される場合もあるため、絶対に避けるべきでしょう。

青色申告特別控除の減額

青色申告特別控除は、青色申告を行うことで受けられる税制上のメリットの一つです。しかし、期限内に申告が行われなければ、控除額が減額される場合があります。

青色申告における控除額は最大65万円ですが、最大限の控除を受けるには期限内の確定申告が必須です。期限に遅れた場合、その年の青色申告特別控除は10万円に減額され、結果として所得税額が増加する可能性があります。

また、青色申告では赤字を前年の黒字と相殺して繰戻し還付を受けることができますが、期限後に申告を行った場合には、還付を受けることができません。

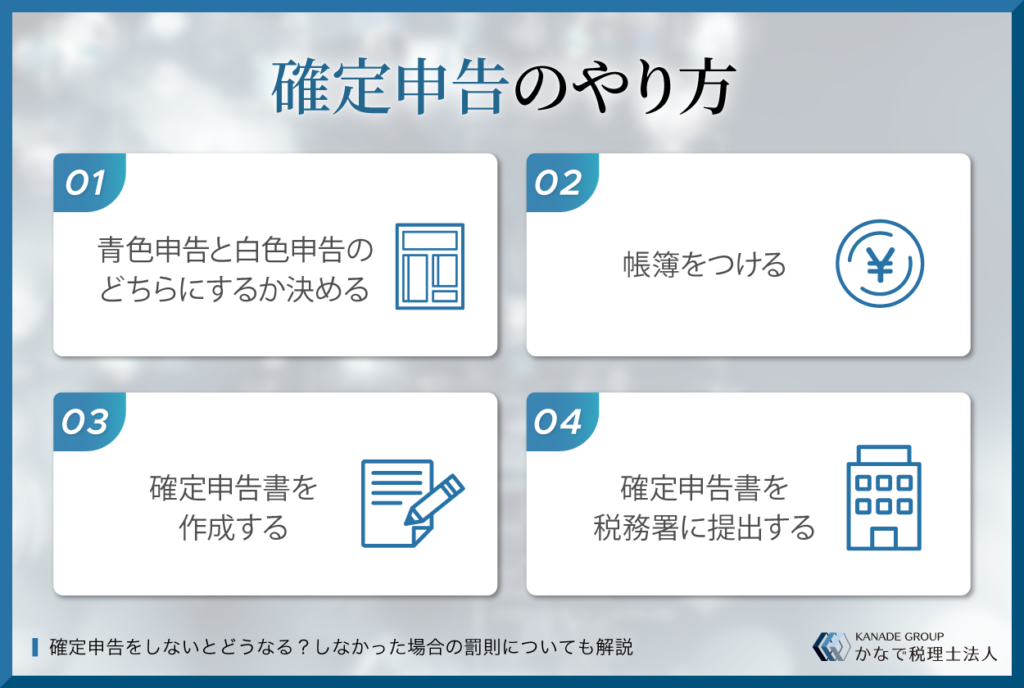

確定申告のやり方

確定申告のやり方について、簡単に流れを説明します。確定申告は大きく分けて、上記の4つのステップに分けられます。順番に見ていきましょう。

青色申告と白色申告のどちらにするか決める

青色申告は、複式簿記の記帳を必要とする方式です。青色申告を選択すると、事業収入から10万円、55万円、または65万円の特別控除を受けられます。

特別控除は、青色申告を行うことで得られる大きな税制上のメリットです。ほかにも、赤字を翌年度に繰り越すことができるなど、さまざまな税務上の利点があります。

白色申告は、複式簿記の記帳が必要ない、よりシンプルな申告方法です。事前申請も不要で、記帳や書類作成の負担が比較的少ないことが特徴となっています。

しかし白色申告は、青色申告に比べて節税効果が小さいため、税金の負担が大きくなる可能性があることに注意が必要です。白色申告を選択した場合、特別控除は受けられず、赤字繰り越しなどの税務上の利点も享受できません。

確定申告の方法を選択する際には、事業や財務状況を考慮し、どちらの方法が適しているかを慎重に判断する必要があります。

帳簿をつける

帳簿とは、事業活動に関わる収入や支出を記録した資料で、年間の財務状況を正確に把握するために欠かせないものです。

帳簿には、日々の取引や経済活動に関する詳細な情報を記載します。具体的には、収入の発生源や支出の性質、取引の日付や金額などです。

帳簿の種類は、白色申告の場合は単式簿記で構いませんが、青色申告の場合は複式簿記でつける必要があります。複式簿記では、各取引をより詳細に記録します。

確定申告書を作成する

確定申告には「確定申告書」のほか、「収支内訳書または青色申告決算書」「固定資産台帳」などの書類が必要になる場合もあります。

確定申告を行う際には「領収書・レシートや帳簿」、給与所得者の場合は「源泉徴収票」、必要に応じて「保険料控除明細書」「医療費控除の明細書」「寄付金の受領証」などを用意します。また、マイナンバーカードと金融機関の口座情報も準備しておくとスムーズです。

確定申告書を税務署に提出する

提出すべき確定申告書が作成できたら、税務署に提出します。提出方法には複数の選択肢があり、それぞれの方法に独自のメリットがあります。主な提出方法は以下の3つです。

【e-Taxによる電子申告】

e-Taxは、オンラインで確定申告書を提出するためのシステムです。時間と場所に縛られず申告が可能で、迅速かつ便利である点がメリットとなります。電子申告を利用するためには、インターネットに接続されたコンピューター、e-Taxソフトウェアなどが必要です。

【税務署窓口への持参】

確定申告書を直接税務署の窓口に持参することも可能です。直接税務担当者と対面して疑問点を解消したい場合や、書類の正確な提出を確認したい場合に適しています。

【郵送】

確定申告書は郵送で提出することも可能です。税務署に直接行く時間がない場合や、遠方に住んでいる場合に便利な手段となります。必要な書類を適切に封筒に入れ、所定の郵便料金を支払って郵送すれば完了です。

確定申告に関するよくある質問

ここでは、確定申告に関するよくある質問に回答します。

確定申告をずっとしていないとどうなる?

前述した通り、確定申告を怠った場合には延滞税、無申告加算税、さらには重加算税などが課されます。一連のペナルティは、無申告の期間が長ければ長いほど、また違反が悪質であればあるほど重くなる仕組みです。

なお無申告には時効があります。所得税や法人税において、無申告の時効は法定申告期限から5年間です。税務当局が無申告の税金を追徴することができる期間を意味します。

ただし、無申告が特に悪質と判断される場合、時効は7年間に延長され、納税者は7年分の未納付分の税金と重加算税を支払わなければいけません。

住民税の確定申告は必要?

所得税の確定申告を期限内に適切に行った場合、通常は住民税の申告を行う必要はありません。所得税の確定申告書に記載された情報は、住民税の計算にも使用されるからです。

1年の途中で退職した場合、確定申告は必要?

年の途中で退職すると、多くの場合は年末調整が行われないため、確定申告が必要になります。また、退職金を受け取った場合「退職所得の受給に関する申告書」を提出していなければ、確定申告が必要です。

確定申告についてお悩みの方はかなで税理士法人へ

確定申告は、多くの納税者にとって複雑で難解なプロセスです。税法の理解、所得や経費の正確な計算など、時間と労力を要する作業となります。加えて、誤った申告や違反行為は厳しい罰則につながる可能性があるため、正確に作成することも重要です。

上記のような背景から、確定申告は多くの人々にとって大きな負担となっています。確定申告についてお悩みの方は、ぜひ「かなで税理士法人」までお問い合わせ下さい。

かなで税理士法人は、会計の専門家として、皆様の状況に合わせて適切なサポートを提供する事務所です。納税者が安心して確定申告を行えるよう、所得の計算や必要書類の準備、申告書の作成まで、一連のプロセスを丁寧にサポートいたします。初回相談は無料となっておりますので、ぜひお気軽にご相談下さい。

かなで税理士法人

代表税理士

青山学院大学経営学部卒業後、2019年にかなで総合会計として独立開業。2024年にかなで税理士法人を設立。税理士事務所や一般企業の中で税務・財務・労務を行った経験を活かして、スタートアップ企業から中小企業の経営基盤構築のアドバイスまで幅広く業務を行う。

かなで総合会計はお客様と志を共にすること、そしてお客様の夢をかたちにするために日々サービス展開を行っている。起業・会社設立を一つの強みとし、創業融資などの資金調達支援や助成金・補助金のアドバイス業務も行っている。