「個人事業主としてビジネスをしているけれど、税理士に依頼するメリットはあるのかな?」

このような疑問を抱いている個人事業主は多いのではないでしょうか。

個人事業主が抱える税務処理は、ビジネスの成長を妨げる一因となる可能性があります。税務処理は複雑で時間を要するため、本来の業務に費やせるはずだった時間が短くなることも珍しくありません。

業務の時間を確保したい場合、個人事業主でも税理士に業務を委託すべきケースはあるでしょう。本記事では、個人事業主が税理士に業務を委託するメリットや費用について、詳しく解説します。

また、会計処理でお悩みの方は、ぜひ「かなで税理士法人」までお問い合わせください。かなで税理士法人なら、お客様の事業に最適な会計ソリューションを提供することが可能です。無料相談はいつでも受け付けているので、気軽にお問い合わせください。

目次

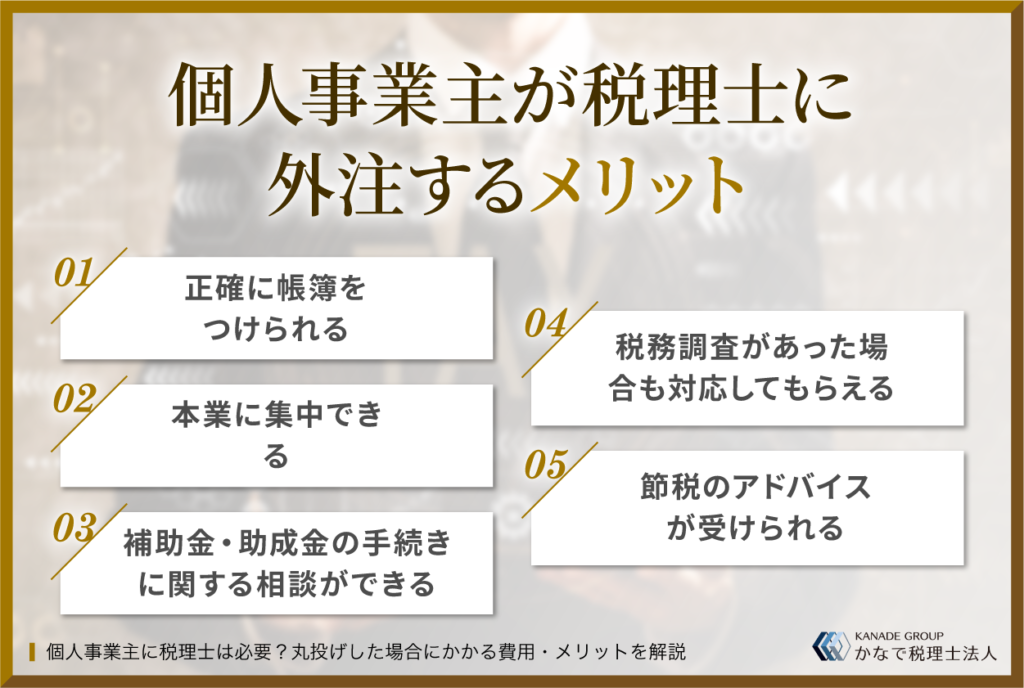

個人事業主が税理士に外注するメリット

個人事業主が税理士に外注するメリットとしては、主に以上の5つが挙げられます。

正確に帳簿をつけられる

正確な帳簿の作成は、税務上の義務というだけでなく、事業運営の効率性と透明性を高めるうえでも重要です。税理士は税務の専門家であり、複雑な財務記録を適切に管理し、誤りのない帳簿を作成することができます。

正確な帳簿をつけておけば、税金の計算ミスを防ぎ、税務調査時にも信頼性の高い記録を提供することが可能です。

また、事業主自身が帳簿の正確さについて悩む必要がなくなるため、ビジネスを進めるにあたっての不安が軽減されるでしょう。税理士に帳簿作成を依頼することで、全体的な効率アップが期待できます。

本業に集中できる

税理士に税務管理の業務を委託することは、個人事業主にとって大きな時間とエネルギーの節約になります。

通常、税務処理には複雑な計算やルールの理解が必要であり、すべてに習熟するには相応の時間と努力が必要です。会計に関する作業は、多くの個人事業主にとって、本来やりたいことではありません。会計処理に時間を割くことは、本業の運営に悪影響を及ぼしかねないものです。

税理士に一連の業務を委託することで、事業主は本業に集中することが可能となります。結果として、効率化と生産性の向上が期待でき、長期的な成功により近づけるでしょう。

補助金・助成金の手続きに関する相談ができる

補助金や助成金の申請は、多くの個人事業主にとって貴重な資金源となります。しかし、どんな補助金、助成金があるのか、どう申請すればいいのか分からない方は多いでしょう。

税理士の中には、補助金や助成金に詳しい人もいます。相談すれば、適切な申請書類の準備や手続きについてアドバイスしてくれるでしょう。

たとえば、特定の業種向けの補助金や地域特有の助成金など、事業主が自力で探し出すのが難しいものについても、税理士が有益な情報を提供してくれます。また、適切な申請書類の準備や手続きのアドバイスを受けることで、申請の成功率を高める効果も期待できます。

税務調査があった場合も対応してもらえる

税務調査とは、確定申告の内容に誤りがないか、税務署が調査に来ることです。税務調査は会社だけでなく個人事業主も対象です。そのため、いつ税務署が来てもおかしくありません。

何か問題があったとしても、顧問税理士は事業の財務状況を正確に理解しているため、発生した問題点に対し、スムーズに対応することができます。税務調査前の書類準備や調査の立ち会いも依頼できるため、心理的負担が軽くなるでしょう。

節税のアドバイスが受けられる

節税は、事業の利益を最大化するための重要な戦略の一つです。税理士は税の専門家であり、事業の特性と財務状況を考慮したうえで、最適な節税策を提案できます。たとえば、利用可能な税額控除や税制優遇の検討、効果的な事業構造の提案、税務計画の策定といった内容です。

税理士は、事業主が認識していない可能性のある控除項目を特定し、事業主に適用可能な優遇措置についてアドバイスできます。また、将来的な事業拡大や変化にあわせた税務計画を提案することで、長期的な節税戦略も支援してもらえるでしょう。

個人事業主が税理士に外注するデメリット

個人事業主が税理士に外注するメリットはいくつもありますが、同時にデメリットもあります。専門家を雇う以上、どうしても費用がかかってしまうことです。

具体的に、何を依頼したときにどれくらいの費用がかかるかは税理士事務所ごとに異なりますが、おおまかな相場としては以下のようになります。

| 月額顧問料 | 約2万2,000円 |

| 決算料 | 約10万円 |

| 補助金申請サービス | 着手金0~10万円成功報酬10~20% |

| 税務調査立会い | 1日あたり約5万円 |

多くの税理士事務所では、個人事業主としての収入に応じて月額顧問料や決算料を調整する仕組みをとっています。したがって、上記はあくまでも目安だと考えてください。同じ事務所でも、あなたの収入が高ければ、かかるコストが高くなることがあります。

税理士に依頼できる業務

税理士は、個人事業主に対して多岐にわたる貴重なサービスを提供します。代表的なものは以下の通りです。

- 税務の代行

- 記帳の代行

- 税務書類の作成

- 会社設立のサポート

一つずつ見ていきましょう。

税務の代行

税務の代行は、税理士に依頼できる業務のなかでも重要な部分です。税務の代行には、所得税や消費税などの税金の計算、納税の手続きなどが含まれています。

税理士は一連のプロセスを効率的かつ正確におこない、税法の最新の変更にも迅速に対応可能です。税理士に任せることによって、事業主は税務関連の適合性を確保し、過少申告や過剰納税のリスクを避けることができます。

記帳の代行

記帳の代行は、税理士によって提供される重要なサービスの一つです。日々の経理活動・取引の記録・財務報告の準備などが含まれます。

記帳の代行は、会社によって、費用や対応範囲が異なる場合があることに注意しましょう。基本的な記帳サービスのみを提供する事務所がある一方で、より包括的な財務管理や財務アドバイスを含むプランを提供する事務所もあります。

事業の規模や特性にあわせて、最適なサービスを選択することが大切です。

税務書類の作成

税務処理の作成も、税理士が提供する重要なサービスです。確定申告書や相続税申告書などの作成が含まれます。

税務書類の正確な作成は、税務調査やほかの法的手続きにおいて、事業主の立場を保護するうえで非常に重要です。正確な書類は、将来的な税務問題を防ぐために不可欠といえるでしょう。

会社設立のサポート

税理士は、会社設立のサポートも請け負ってくれます。個人事業主が法人化を検討する際に、価値のあるものです。

税理士は、会社設立に関する複雑な手続きを効率的にサポートし、必要な書類の準備を進めてくれます。

また法人設立のプロセスは、事業形態の選択や資本金の設定、株主構成など、多くの重要な要素が含まれる複雑なものです。税理士は一連のプロセスすべてにおいて、事業主が直面するさまざまな問題を解決するためのアドバイスを提供します。

いつから税理士に依頼するのがいい?

税理士に業務を依頼すべきタイミングは、個人事業主のビジネス状況やニーズによって異なります。よくあるケースとしては、上記の4つが挙げられるでしょう。

開業したとき

開業時は、税理士に業務を依頼するのにぴったりなタイミングの一つです。

新規に事業を立ち上げる際には、多くの税務上の決定が必要となります。事業形態の選択や各種税務処理、初期の会計システムの設定など、本業とは直接関係のないところでリソースを大きく消費してしまうケースも珍しくありません。税理士は事業の初期段階で必要となる手続きをサポートしてくれます。

また、開業時の資金計画やビジネスモデルについてのアドバイスを提供してくれるのもポイントです。

事業が安定し始めたとき

事業が安定し始めたタイミングも、税理士に業務を依頼する時期としては妥当です。税理士に顧問料や決算料を支払える余裕が生まれるからです。安定した利益が生まれると、自分で会計処理をするよりも、専門家に任せたほうがメリットが大きいです。

売り上げが1,000万円を超えたとき

売り上げが1,000万円を超えたときも、税理士に依頼を検討すべき重要な節目の一つとなります。年間売上高が1,000万円を超えると、新たに消費税の納税義務が発生し、事業者としての財務状況が変化するからです。

売り上げが増えるということは、税務上のリスクが高まるということでもあります。税務調査の対象となる確率も、1,000万円以下だったときに比べて上がるでしょう。いざというときのために税理士に顧問になってもらっておくことは、大きなリスクヘッジとして機能します。

また、大きな売り上げを達成すると、事業の拡大や新たな投資が必要になることが一般的です。税理士は新たな挑戦によって生まれる諸問題に対しても、豊富なノウハウにもとづいて、適切にアドバイスしてくれるでしょう。

法人化を検討しているとき

法人化を検討しているときも、税理士に依頼をするタイミングとして妥当です。

個人事業主から法人に変わるときには、従来とは異なる税制への対応を余儀なくされます。すべてについて自分だけで処理しようとすると、税務に関するさらなる知識を蓄えなければいけません。

さまざまな税務上の義務をプロフェッショナルに一任できるのは、本業に集中したい事業者にとって大きな助けとなるでしょう。

法人化を検討するタイミングは、言わずもがな、本業において新たなチャレンジをするタイミングでもあります。自分がやりたいこととは違うことにリソースを奪われないためにも、税理士に依頼するのがおすすめです。

税理士の探し方

数多くの税理士事務所があり、いざ依頼しようとすると、どこに決めればよいか迷ってしまうかもしれません。自分にとって相性のよい税理士を探す方法としては、以下のようなものが考えられます。

- 事務所から近いか

- レスポンスは早いか

- 豊富な知識・経験はあるか

- 料金体系は明確か

- 自分の働く業界・業種の知識はあるか

事務所から近いか

税理士事務所を選ぶ際に考慮すべき要素の一つは、場所です。地理的な近さは、コミュニケーション、とくに対面でのミーティングの容易さにつながります。

また、最近ではオンラインに対応している税理士事務所も増えてきました。オンラインであれば、自宅に居ながらミーティングをすることも可能です。日々の業務で忙しい方やできるだけ出費を抑えたい方は、オンラインに対応した税理士事務所を検討するといいでしょう。

レスポンスは早いか

レスポンスの早さも、税理士を選ぶ際の重要な要素の一つです。

事業を運営するうえで、時間は非常に貴重であり、税務に関する疑問や問題が生じた際には迅速な対応が求められます。優秀な税理士であれば、問い合わせに対して迅速に対応し、必要なサポートをタイムリーに提供する能力を持っているはずです。

とくに、締め切りが迫った税務申告や緊急を要する問題に対処する際、迅速なレスポンスは事業主にとって大きな安心感をもたらすでしょう。

税理士の対応速度は、顧客サービスの質を反映しています。最初の相談や問い合わせの段階で、対応の早さやコミュニケーションの質を観察することは、税理士を選ぶプロセスにおいて非常に有益です。

豊富な知識・経験はあるか

税理士の知識と経験は専門性の根幹をなすものであり、事業主にとって非常に重要な選択基準です。税法は複雑で常に変化しているため、深い知識と最新の情報を持った税理士を選ぶことは大きな意味があります。

経験豊富な税理士であれば、多様な税務状況を扱った実績があり、複雑な問題に対して効果的な解決策を提供してくれるでしょう。

料金体系は明確か

税理士を選ぶ際には、料金体系の明確さも重要ポイントとして扱うべきでしょう。

税理士の料金は、提供されるサービスの範囲・事務所の規模・専門性の度合いなどによって異なることがあります。明確で理解しやすい料金体系を提示する税理士を選べば、予算計画が立てやすくなるだけでなく、将来的な費用に関する不確実性を減らすことも可能です。

料金体系が不明瞭な場合、追加料金や予期せぬコストが発生するリスクがあり、事業主にとって大きな負担となりかねません。

初回の相談時や契約前に、どのようなサービスがどのような料金で提供されるのかを明確に理解することが大切です。

自分の働く業界・業種の知識はあるか

自分が働く業界や業種に関する知識を持っているかどうかも、税理士選びにおいては考慮すべき要素です。業界特有の税務問題や財務的な課題に精通している税理士であれば、より効果的なサービスを提供してくれることが期待できます。

特定の業界に特化した税理士を選べば、その業界特有の課題に対する最適な税務対策を提案することができるでしょう。

税理士事務所のWebサイトなどを参照し、どの業界に強い税理士であるかを事前に確認しておきましょう。あるいは、問い合わせの際に、自分と同じ業種の顧客を持ったことがあるかについて質問するのもよい方法です。

税理士に依頼する費用を抑える方法

税理士に支払う費用を抑える方法を知ることは、とくに予算に限りがある小規模事業主にとって有益です。税理士に依頼する費用を抑える方法としては、主に以下の2つが挙げられます。

- データ入力は自分でおこなう

- 面談の回数を抑える

それぞれ見ていきましょう。

データ入力は自分でおこなう

税理士に依頼する費用を抑える効果的な方法の一つは、データ入力作業を自分でおこなうことです。

多くの場合、税理士に支払う費用には帳簿づけも含まれています。帳簿づけは少なからず時間と手間のかかる作業であり、税理士に任せることで費用が発生するのはごく当たり前のことです。

データの入力を自力で済ませてしまえば、帳簿づけの費用は発生せず、報酬額を抑えることができるでしょう。

自分でデータ入力をおこなうにあたっては、会計ソフトやツールを使用することが推奨されます。昨今はクラウドでデータを管理してくれる会計ソフトが発達しており、基本的な操作方法さえ覚えてしまえば、記帳はそれほど難しいものではありません。

また、データ入力を自分で済ませることによって、自身の財務状況について深く理解する機会にもなります。

面談の回数を抑える

税理士との面談は、事業の方向性や財務状況について具体的なアドバイスを得るために重要ですが、時としてコストを増加させる要因にもなり得ます。税理士の多くは時間や回数にもとづいて料金を請求するため、面談の回数が増えれば増えるほど、費用も増加していくことになるでしょう。

したがって、コストを効果的に抑える方法の一つとして、面談の回数を少なくすることが有効となります。たとえば毎月面談をおこなっているのであれば、それを3カ月に1回に減らすといったやり方です。

面談の回数を減らす際には、少ない対話時間でも十分なアドバイスが得られるよう、事前に相談の内容などを決めておくことが推奨されます。無駄な時間を作らないようにすることが大切です。

会計処理でお悩みならかなで税理士法人へ

会計処理に関する課題は、多くの個人事業主が直面するものです。記帳や税務申告など、さまざまな業務が含まれます。

一連の複雑な作業は事業主にとっては大きな負担であり、本業に集中することを阻害されかねません。

したがって、複雑かつ面倒な税務関係の業務を税理士に委託することは、リソース確保の点で大きなメリットをもたらします。会計処理でお悩みの方は、ぜひ「かなで税理士法人」までお問い合わせください。

かなで税理士法人では、お客様の会計処理に関するあらゆるニーズに対応しています。お客様のビジネスを深く理解し、それぞれの事業に最適な会計ソリューションを提供することが可能です。無料相談はいつでも受け付けているので、気軽にお問い合わせください。

かなで税理士法人

代表税理士

青山学院大学経営学部卒業後、2019年にかなで総合会計として独立開業。2024年にかなで税理士法人を設立。税理士事務所や一般企業の中で税務・財務・労務を行った経験を活かして、スタートアップ企業から中小企業の経営基盤構築のアドバイスまで幅広く業務を行う。

かなで総合会計はお客様と志を共にすること、そしてお客様の夢をかたちにするために日々サービス展開を行っている。起業・会社設立を一つの強みとし、創業融資などの資金調達支援や助成金・補助金のアドバイス業務も行っている。